Investir en bourse, c’est placé son argent pour gagner des intérêts dessus. Au lieu d’un placement classique pour débuter comme le livret A avec un rendement garanti, vous prenez un risque avec votre argent. L’espoir est de réussir à gagner beaucoup plus qu’un placement sécurisé. Je vais vous expliquer de manière originale ce qu’est la bourse et tout l’intérêt d’investir sur ce support.

Et si vous aimez les ETF, j’ai rédigé un article : Pourquoi investir dans les ETF ?

Dans cette vidéo,

Je détaille plus en profondeur certains sujets vus dans cet article que je juge essentiel et j’aborde d’autres notions que je développe tout autant. Vous pouvez aussi retrouver en format vidéo les différents challenges « Bourse » :

Dans cet article, je vais expliquer ce qu’est cette classe d’actifs puis comment débuter et investir en bourse :

Une action mythique : Coca cola

Mais avant je vais vous raconter une petite histoire. C’est en 1988 que le plus grand investisseur de tous les temps Warren Buffett a commencé à acheter des actions de Coca-Cola durant une période où la société traversait une période difficile, à la suite de la tristement célèbre débâcle du « New Coke ». Et oui, si vous ne le saviez pas, Coca-Cola, la boisson la plus célèbre au monde, fit une erreur stratégique en changeant sa recette secrète centenaire pour le « new coke » ou « Nouveau Coca-Cola » en 1985. Un nouveau gout mais un choix complètement fou à posteriori. Cela a été un échec industriel, déclenchant une contestation de la part des consommateurs qui préféraient le goût original.

Coca cola comprit son erreur et rétablit immédiatement la formule originale avec de nombreuses publicités intitulées « Coca-Cola Classic ». Mais le mal était fait. Ce mauvais tournant stratégique a terni l’image de coca cola et le cours de l’action s’est effondré. Les marchés boursiers étaient toujours méfiants en 1988 et l’action restait sous-évaluée.

Un investisseur mythique : Warren Buffett

C’est à ce moment-là que Warren Buffett est passé à l’attaque. Visualisant la valeur de la marque là où les autres investisseurs voyaient du risque, il commença à engranger les actions. Avec un investissement initial d’environ 1 milliard de dollars, la société de buffet « Berkshire Hathaway » acheta environ 7 % de la société, devenant ainsi le principal actionnaire. Depuis, elle a capitalisé 20 milliards de dollars, s’avérant être l’un des investissements les plus réussis de Warren Buffett.

Que retenir ce cette histoire ?

1/ La bourse fait gagner de l’argent même beaucoup. J’ai donné les chiffres des bénéfices pour la société de Buffet mais il s’agit d’un rendement annualisé d’environ 10 %, sans tenir compte des revenus des dividendes qui ont progressé année après année. Le SP 500, l’indice des 500 plus grandes sociétés américaines, a offert lui un rendement annualisé d’environ 7,8 % sur la même période, dividendes inclus.

2/ Buffett n’a jamais vendu ses actions coca cola et cible le long terme avec ses actions.

3/ Il a vu une société avec une marque inattaquable avec son celebre moat et les avantages concurrentiels de la société. C’était du Warren Buffett tout craché : trouver un diamant à l’état brut et investir fort dessus, « acheter une entreprise merveilleuse à un prix équitable » selon ses dires. Et n’oubliez jamais la citation désormais célèbre de l’américain : “Soyez craintif quand les autres sont avides. Soyez avide quand les autres sont craintifs.” La séquence boursière était parfaite pour notre investisseur qui a créé sa légende.

Comprendre et investir en bourse

Quand on pense salle des marchés comme pour le cac40 et l’illustre palais brongniart que les jeunes n’ont pas connu, on pense de suite à de jeunes traders hurlant « Achetez ! Vendez ! » les mains ou le poing levé. L’image aussi de la foule se rendant à wall street pendant le krach de 1929 où les particuliers comme vous et moi souhaitaient vendre à tout prix. Ce temps est révolu et la réalité est moins hollywoodienne.

Un marché boursier c’est comme un supermarché où vous avez le choix des produits et il suffit d’acheter ou vendre des actions. C’est moins glamour que le palais Brongniart mais la réalité est désormais celle-ci. Pour faire simple, un marché boursier est tout basiquement un endroit où les acheteurs et les vendeurs se rencontrent pour vendre des actions. Bon ils ne se rencontrent pas de vrai, mais vous avez compris le process.

Les actions

Alors pourquoi les actions existent-elles ? les sociétés cotées en bourse offrent aux investisseurs la possibilité de les soutenir avec leur propre argent afin de se développer. En échange de votre argent, la société vous offre une part dans de son entreprise mais aussi de son avenir. Si l’avenir est radieux, la valeur de vos actions grimpera mais si l’avenir s’assombrit pour la boite, la valeur baissera et vous perdrez de l’argent. Pour résumé, Vous possédez une petite part de la société et vous devenez un actionnaire. Vous avez un titre de propriété.

Une action est donc simplement une unité divisée de la valeur d’une entreprise. Par exemple, si une société vaut 100 millions d’euros et qu’il y a 50 millions d’actions, chaque action a une valeur de 2 euros.

Les actions et les dividendes

Il existe 2 façons de gagner de l’argent avec la bourse /

- Le cours de bourse augmente,

- Et/ou, vous recevrez des dividendes même si le cours de bourse stagne.

Donc, la première est lorsque les actions prennent de la valeur et vous vendez basiquement avec une plus-value. La seconde c’est lorsque la société verse des dividendes. Si une société fait des bénéfices, elle peut vous en rend une partie si elle le souhaite, que ce soit de manière régulière ou ponctuelle. La société Total pour le cac40 en est un parfait exemple et ce n’est pas la seule.

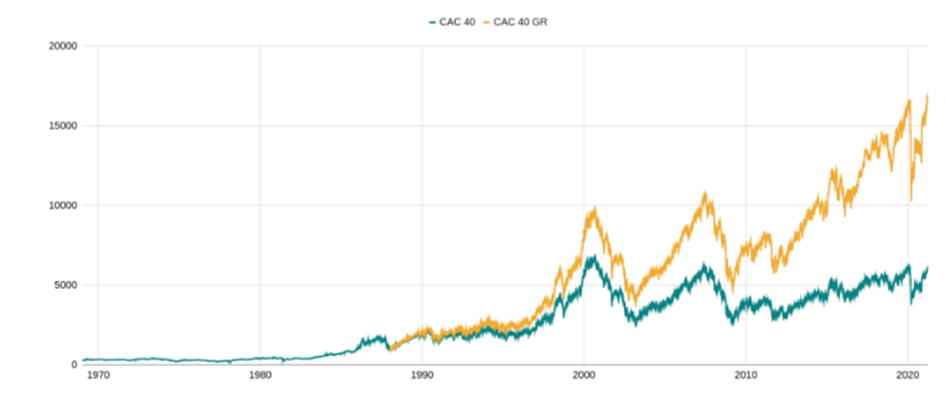

La courbe verte est le CAC40 classique qu’on connait tous et la courbe jaune est le CAC40 Gross return qui signifie dividendes réinvestis. Et on peut constater l’importance des dividendes pour battre les records de l’indice de base avec la magie des intérêts composés.

Les intérêts composés

Ah oui, c’est quoi les intérêts composés du reste ? Bonne question. Les intérêts sont dits « composés” quand ils sont ajoutés au capital pour produire eux-mêmes des intérêts.

Par exemple, on place 350 euros tous les mois avec un taux de 10 % et le capital finit par devenir conséquent sur la durée.

350 euros par mois sur 30 ans, cela donne un capital de près de 760 000 euros pour « seulement »126 000 investis soit près de 6 fois plus ! Tout cela est possible grâce au Dollar Coast Average et à la magie des intérêts composés Si vous êtes jeune avec peu de capital, je vous encourage dans cette stratégie ou avec l’effet de levier dans l’immobilier mais je ferai un sujet spécifique sur ce sujet dans un autre article.

Quelles actions acheter ?

Vous avez le choix entre :

- Des valeurs françaises

- Des valeurs étrangères

A préciser que l’enveloppe fiscale sera différente selon la nationalité de la société. Mais j’y reviendrai un peu plus tard dans la vidéo.

Vous avez le choix entre :

- Des valeurs de croissance

- Des valeurs de rendement

Je parlais de dividendes et les valeurs de rendement sont des sociétés qui offrent de jolis dividendes et donc du rendement à l’actionnaire. Total pour le cac40 en est un parfait exemple avec ses 6 ou 7% selon les années. Cependant elles sont à l’opposé des valeurs de croissance qui elles, vont logiquement grimper mais sans certitude. Les valeurs de rendement permettent malgré les krach boursier de récupérer de l’argent.

Vous avez le choix du secteur. Il y en a 11 :

- Technologique comme apple

- Consommation discrétionnaire comme LVMH

- Santé comme sanofi aventis

- industrie comme Vinci

- consommation de base comme Danone

- Services financiers comme la Société générale

- Immobilier comme Klepierre

- Matériaux de base comme air liquide

- Communication comme Alphabet anciennement google

- Energie comme total

- Utilities ou services des collectivités comme Engie

Certains investisseurs font le choix stratégique de parier sur un secteur ou de faire de la rotation sectorielle. J’ai fait justement une vidéo détaillée sur ce sujet. Vous pouvez opter pour des secteurs qui font sens pour l’avenir. La santé est considérée par exemple comme un secteur défensif, c’est à dire qu’il permet de protéger efficacement les portefeuilles pendant les périodes d’incertitude et donc de volatilité.

Vous avez le choix de l’achat selon :

- Analyse fondamentale

- Analyse technique

Le choix et l’achat des actions s’analyse traditionnellement par l’analyse fondamentale. J’ai fait une vidéo dans ce sens où j’explique la différence entre analyse technique et analyse fondamentale si ce sujet vous interesse.

Vous avez le choix entre :

- Titres vifs

- ETF

Si vous préférez être détenteur d’une part des sociétés comme Coca cola ou LVMH et que vous croyez en la société, les titres vifs sont pour vous.

Si humblement, vous n’avez que peu de connaissance des marchés boursiers, si vous êtes prudents et préférez la diversification, ou si vous préférez la gestion passive, les ETF sont faits pour vous.

Un ETF (Exchange Traded Fund), est un fonds indiciel qui réplique l’évolution d’un indice boursier. Les ETF sont des paniers d’actions proposés par des sociétés de gestion.

Les ETF suivent la performance :

- des indices classiques comme le Sp500, le dow jones ou le Cac 40,

- des indices sur une région du monde comme la zone euro, les marchés émergents, les pays nordiques,

- des indices thématiques comme l’énergie, l’eau, le luxe ou l’intelligence artificielle,

- des indices sur des classes d’actifs comme l’or ou les cryptomonnaies,

- des indices d’obligations d’états, vertes ou d’entreprises.

- des indices sur les plus gros dividendes,

- des indices à levier ou leveraged. Si votre ETF a un levier x2 et que l’indice de référence monte de 2%, l’indice avec effet de levier monte de 4% sur ce même jour de bourse. L’inverse est bien évidemment aussi vrai.

- des indices à exposition inverse. L’ETF offre une exposition inverse quotidienne à la hausse ou à la baisse à l’évolution de l’indice. Vous pariez donc contre l’indice.

Amundi et Blackrock font partie des principales sociétés de gestion qui proposent des ETF

Vous avez le choix des enveloppes fiscales entre :

- Le PEA

- Le CTO

- L’assurance vie

L’assurance vie n’est généralement pas idoine pour investir sur ce support donc je le laisse de côté.

Le PEA

Bien entendu, il est préférable d’investir sur un PEA.

Pour des raisons fiscales, et donc pour ne pas payer d’impôts sur le revenu sur vos plus-values et dividendes, le PEA est à privilégier. Le PEA est idéal dans une optique d’investissement à moyen ou long terme. Mais dès lors, il faudra conserver votre portefeuille pendant 5 ans.. Après 5 années de détention, il est possible d’effectuer des retraits partiels des éventuelles plus-values et des dividendes. Il est possible d’effectuer un retrait total, mais cette transaction est vivement déconseillée, car elle entraînera de facto la clôture du plan. L’enveloppe fiscale du PEA est avantageuse car vous ne paierez que 17,2 % de prélèvements sociaux sur vos plus values, au lieu de 30 %, comme c’est le cas sur un CTO. A titre informatif, le plafond d’investissement du PEA est de 150 000 €.

Le CTO

Si vous dépassez les 150 000 euros, le CTO est un choix qui s’impose. De plus, tous les produits d’ETF ne sont pas disponibles en PEA. Et là aussi, le choix du CTO est logique. Le compte titres ordinaire permet d’acheter des ETF du monde entier.

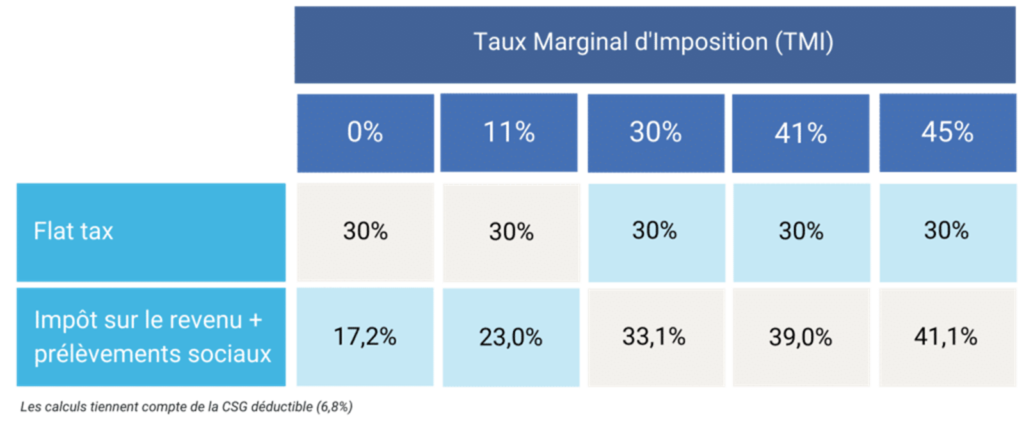

Cependant les plus-values et les dividendes seront taxés à 30 % avec la flat tax (17,2 % de prélèvements sociaux et 12,8 % d’impôts sur le revenu). Il y a le barème progressif de l’impôt sur le revenu mais il n’est pas favorable dans la majorité des cas.

Source : Mingzi

Et il n’existe pas de plafond pour le CTO au contraire du PEA.

Les cours de la bourse

Car oui, la valeur d’un titre est liée à l’offre et à la demande. Son prix est initialement fixé par la société qui émet des actions, mais son prix actualisé est fluctuant en fonction de bons ou de mauvais résultats financiers. La macroéconomie joue aussi un rôle certain. Une inflation galopante n’est pas bonne pour les marchés boursiers comme on a pu le constater ces derniers mois.

La bourse c’est aussi un marché d’anticipation. Si les investisseurs pensent qu’une société ou si le secteur de celle-ci vont connaître des difficultés, son prix va baisser. L’inverse est aussi vrai.

Quels résultats à attendre de la bourse?

Je ne suis pas devin mais factuel et l’histoire permet d’amener des éléments de réponse.

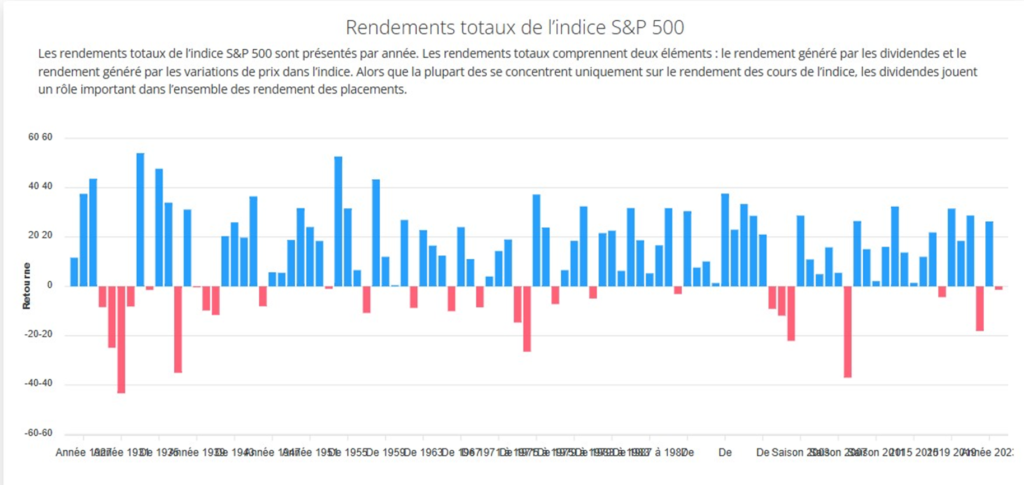

Quel rendement je peux obtenir de la bourse ? C’est généralement la question à laquelle la plupart des apprentis investisseurs souhaitent une réponse. Pour montrer comment le marché évolue, je vous présente le SP 500, qui est l’indice américain de référence avec ses 500 grandes société américaines. Depuis sa création en 1957, le SP500 a enregistré un rendement annuel moyen de 10,7 %

Il est à préciser que ce taux de rendement est loin d’être fixe d’une année sur l’autre. Certaines années, il a de de fortes hausses et d’autres années de fortes baisses.

Les frais de bourse

Bien entendu, vous aurez des frais car vous allez passer par un intermédiaire qu’est un broker ou courtier. L’action bien savamment sélectionné, il faut désormais choisir sur quelle plateforme acheter vos actions. J’en reviens à mon supermarché, c’est comme acheter du pain. Vous devez d’abord choisir où vous voulez acheter la baguette puis choisir la fougasse que vous voulez décider d’acheter

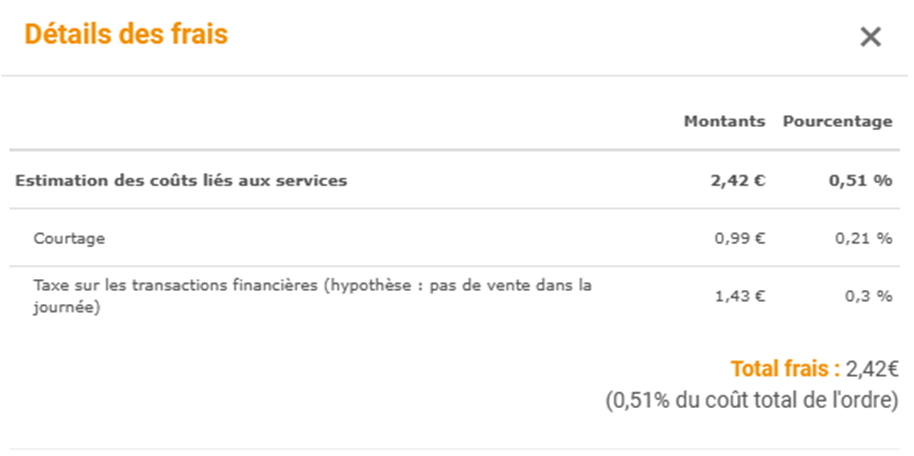

Vous serez facturé pour des frais de courtage et des frais annexes. Et comme une image vaut mille mots :

Je précise que c’est un achat récent datant de 2024 sur le broker bourse direct et que le montant de l’achat est d’un peu moins de 500 euros. Et comme vous pouvez le constater, les frais totaux sont de 2.42 euros sur donc 500 euros.

Pour poursuivre avec mon analogie des commerces, chaque boutique de courtage vend sa prestation à un prix différent. C’est à vous de trouver le broker qui convient le mieux à votre profil d’investisseur.

Comment acheter et vendre des actions

Plusieurs types d’ordres existent mais ceux qui sont le plus généralement utilisés sont

l’ordre à cours limité

l’ordre au marché.

L’ordre à cours limité permet d’acheter ou de vendre à un prix ciblé alors que l’ordre au marché s’effectue immédiatement au meilleur prix disponible.

Possible de sécuriser son placement ?

Un marché boursier est fait de hausses et de baisses. Cependant, il y a plus de hausses que de baisses si ça peut vous rassurer et c’est normal puisqu’on a vu que le SP500 fait du 10% annualisé depuis 1957 :

Heureusement, il existe des stratégies pour se prémunir des risques liés à l’investissement sur les marchés boursiers.

La diversification

En achetant un certain nombre d’actions ou un ETF vous êtes moins sensible à un krach boursier d’une société du a la macroéconomie ou à sa faillite. La diversification permet de « diluer » le risque. Si une entreprise représente seulement 5 % de votre portefeuille et qu’elle fait donc faillite vous ne perdrez que 5 % sur votre portefeuille.

Comme nous avons pu identifier les secteurs, une diversification de celles-ci est conseillée pour amortir d’éventuels trous d’air d’un secteur. Ceux qui ont connu les années 2000 et 2001 et le krach des technos peuvent le confirmer.

La temporalité

A moins d’être trader, un investissement en bourse est sur du long terme. Vous serez moins impacté par les secousses boursières si votre horizon temps est de 10 ans.

Un achat réfléchi

Si le cours de l’action que vous ciblez a fortement progressé, demandez-vous si elle n’est pas devenue trop chère. Et inversement, cela pourrait signifier des problèmes structurels.

Le DCA

Quand on investit et qu’on n’a pas le capital voulu, tout se joue sur la durée et l’apport régulier de fonds chaque année. Il faudra faire du DCA (dollar coast average), c’est-à-dire d’investir régulièrement une somme fixe à intervalles réguliers (soit tous les mois, les trimestres, semestres ou années). Le DCA, outre le fait qu’on n’a pas le capital initial, permet quand même d’investir mais progressivement, petit à petit. De plus, cela permet d’atténuer l’effet des fluctuations des marchés financiers sur le coût moyen d’achat des actions.

Fin

Allez c’est la fin de cet article et je vous dis à bientôt pour d’autres articles qui concernent l’immobilier, la bourse, les courses de chevaux, les cryptomonnaies et bien d’autres !